Вопрос предоставления металлолома с НДС или без НДС стоит очень остро в нашей стране. Для предприятий, занимающихся сбором и переработкой металлолома, выбор этого налогового режима может иметь серьезное значение для их финансовых результатов. Правильный расчет и выбор налогового режима может позволить предприятию значительно увеличить свою прибыль.

В первую очередь, необходимо понимать, что налог на добавленную стоимость (НДС) является обязательным налогом, который взимается с продажи товаров и услуг. Однако его применение ко всем видам деятельности не всегда является обязательным. В случае с металлоломом, если он продается без какой-либо переработки или изменения своего состояния, его можно реализовать без НДС.

Однако, при реализации металлолома без НДС есть ограничения. Поставщик обязан вести учет по весу и силе металла. Также ему приходится выплачивать налог на прибыль от продажи металлолома за счет своей организации. Такой подход позволяет избежать уплаты НДС, но при этом ограничивает возможности предприятия по выставлению калькуляций при реализации товара.

Расчеты при продаже металлолома

Расчеты при продаже металлолома включают в себя несколько основных этапов, которые необходимо учитывать для получения максимальной выгоды от реализации этого вида товара.

Во-первых, необходимо определиться с ценой, по которой будет реализовываться металлолом. Для этого важно учитывать рыночные условия, включая текущую ситуацию на рынке металлов и востребованность данного вида материала.

Во-вторых, при расчете стоимости металлолома необходимо учесть налоговые обязательства. В зависимости от режима налогообложения и статуса продавца, может применяться ставка НДС или быть освобожден от уплаты данного налога.

Также стоит обратить внимание на методы расчета металлолома. Одним из популярных методов вычисления стоимости является весовой подсчет, когда стоимость определяется исходя из массы сдаваемого лома. Другой метод - оценка в зависимости от качества материала и его состояния. Это позволяет учесть различные характеристики лома.

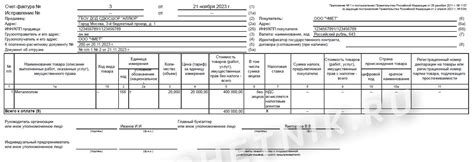

Важно также быть внимательным при оформлении документов о продаже металлолома. Все сопроводительные документы должны быть оформлены правильно и соответствовать требованиям законодательства. Это поможет избежать проблем и споров при заключении сделки.

Таким образом, расчеты при продаже металлолома требуют внимательного анализа рыночных условий, учета налоговых обязательств, выбора метода расчета и правильного оформления документации. Осознанный и грамотный подход к этому процессу позволит получить максимальную выгоду при продаже металлолома.

Отличия между продажей с НДС и без НДС

1. Налоговые обязательства. Продажа металлолома с НДС и без НДС имеет различные налоговые обязательства. В случае продажи с НДС, продавец обязан уплатить НДС от полученной выручки в бюджет. При продаже без НДС налоговые платежи отсутствуют, что может позволить продавцу снизить свои налоговые обязательства.

2. Цена продажи. Цена продажи металлолома с НДС и без НДС может различаться. Продажа без НДС позволяет продавцу установить более низкую цену, так как отсутствует налоговая нагрузка. В то же время, продажа с НДС предусматривает включение налога в стоимость товара, что может повлиять на конечную цену, увеличив ее.

3. Возврат НДС. При продаже с НДС, продавец имеет возможность возврата ранее уплаченного НДС при условии, что он является плательщиком НДС. В случае продажи без НДС возврат такого налога невозможен. Это может быть дополнительным фактором, которым можно учесть при расчете выгодности продажи с НДС.

4. Финансовые отчеты. Продажа с НДС и без НДС влияет на финансовую отчетность продавца. В случае продажи с НДС, выручка от продажи будет высчитываться без учета НДС, что может повысить показатели выручки и прибыли компании. При продаже без НДС, эти показатели могут быть ниже, так как цена продажи будет ниже.

5. Конкурентоспособность. Продажа с НДС или без НДС может влиять на конкурентоспособность продавца на рынке. Клиенты могут предпочитать продавцов, устанавливающих более низкие цены за металлолом без НДС. Однако, продажа с НДС может предоставить продавцу возможность участия в государственных закупках и других проектах, где наличие НДС является необходимым условием.

Преимущества продажи металлолома с НДС

Продажа металлолома с учетом НДС обладает рядом преимуществ, которые важно учитывать при принятии решения о способе реализации. Налог на добавленную стоимость может значительно повысить выгодность данной сделки.

Во-первых, продажа металлолома с НДС позволяет компании получить компенсацию за уплаченный налог. Это важно, так как приобретение сырья и материалов часто связано с уплатой НДС, которая может значительно ударить по финансовым показателям.

Во-вторых, возможность учета НДС при продаже металлолома дает возможность улучшить финансовое положение компании. Выплата НДС может быть использована для погашения других налоговых обязательств или инвестиций в развитие бизнеса.

В-третьих, продажа металлолома с учетом НДС позволяет учесть все затраты на производство и обработку сырья, что освобождает от уплаты дополнительного налога на прибыль. Это значительно снижает налоговую нагрузку на предприятие и повышает его конкурентоспособность.

В-четвертых, при продаже металлолома с НДС существует возможность возврата налога при экспорте. Если компания реализует сырье за пределы страны, она может получить возврат НДС, что дополнительно повышает выгодность данной сделки.

В-пятых, продажа металлолома с НДС дает возможность компании использовать этот налоговый механизм для оптимизации налоговых платежей и сокращения затрат на налогообложение. Это позволяет повысить финансовую эффективность деятельности и улучшить позиции на рынке.

Таким образом, продажа металлолома с учетом НДС имеет ряд преимуществ, которые могут существенно повысить выгодность данной сделки и улучшить финансовое положение компании. При принятии решения о способе реализации металлолома важно учитывать все эти факторы и на основе них принять информированное решение.

Преимущества продажи металлолома без НДС

Продажа металлолома без НДС имеет несколько преимуществ, которые позволяют получить большую выгоду.

Во-первых, отсутствие НДС позволяет снизить стоимость товара для покупателя. Это становится основной причиной, по которой многие покупатели предпочитают покупать металлолом без учета налога. Более низкая цена может значительно увеличить спрос на продукцию, что отражается на общих объемах продаж и прибыли.

Во-вторых, продажа металлолома без НДС позволяет избежать бюрократических процедур, связанных с составлением документов и уплатой налогов. Это упрощает процесс продажи и снижает административные затраты предприятия.

Кроме того, отсутствие НДС позволяет обойти ряд проблем, связанных с декларированием и учетом налогов. Продавец не обязан включать НДС в свои расчеты, что значительно облегчает ведение бухгалтерии и снижает вероятность ошибок при уплате налоговых сумм.

В целом, продажа металлолома без НДС является выгодным вариантом для многих предприятий и позволяет снизить затраты, повысить спрос на товар и упростить бухгалтерский учет. Однако перед принятием решения о продаже металлолома без учета налога, необходимо учесть все риски и оценить финансовую выгоду данного варианта.

Вопрос-ответ

Какой расчет выгоднее: реализация металлолома с НДС или без НДС?

Расчет выгоды при реализации металлолома с НДС или без НДС зависит от конкретной ситуации и условий. В случае, если вы являетесь плательщиком НДС и у вас есть возможность включить в стоимость металлолома налог, то реализация с НДС может быть выгоднее. Это связано с тем, что покупатели, также являющиеся плательщиками НДС, смогут получить этот налог обратно.

Какая разница в расчетах при реализации металлолома с НДС и без НДС?

Разница в расчетах при реализации металлолома с НДС и без НДС заключается в наличии налога на добавленную стоимость. Если продажа металлолома осуществляется без учета НДС, то покупатель не будет платить этот налог, а если реализация происходит с учетом НДС, то покупатель должен будет оплатить его вместе с стоимостью металлолома.

Что нужно учитывать при расчете выгоды при реализации металлолома с НДС или без НДС?

При расчете выгоды при реализации металлолома с НДС или без НДС необходимо учитывать несколько факторов. Во-первых, нужно определить, являетесь ли вы плательщиком НДС и имеете ли возможность включить налог в стоимость металлолома. Во-вторых, нужно учитывать налоговые ставки и правила, действующие в вашем регионе. Кроме того, необходимо учесть покупательскую способность рынка и конкуренцию, которая может влиять на цены и спрос на металлолом.