При покупке металлолома важно учитывать налог на добавленную стоимость (НДС), который является одним из основных налогов в России. НДС является налогом на потребление и взимается с продажи товаров и услуг. Отдельные правила и аспекты применяются при рассчете НДС при покупке металлолома, которые следует учитывать для правильного расчета и уплаты налога.

Во-первых, нужно учитывать, что ставка НДС на металлолом составляет 20%. Это означает, что при покупке металлолома за 1000 рублей, покупатель должен будет заплатить дополнительно 200 рублей НДС. При этом важно помнить, что НДС является суммой, которую продавец добавляет к стоимости металлолома, а не дополнительной наценкой.

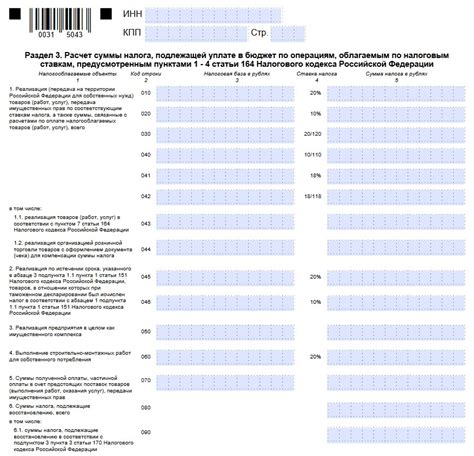

Во-вторых, следует обратить внимание на то, что к декларации по НДС приобретатель металлолома должен указать информацию о поставщике, а также сумму покупки и сумму уплаченного НДС. Это делается в специальной форме декларации, которую необходимо заполнить и подать в налоговую службу. При этом важно учитывать и то, что некоторые организации, занимающиеся покупкой металлолома, освобождаются от уплаты НДС исходя из определенных условий.

Итак, рассчитывая НДС при покупке металлолома, необходимо учитывать ставку налога, правила заполнения декларации и возможные освобождения от уплаты НДС. Налоговые аспекты при приобретении металлолома требуют особой внимательности и соблюдения соответствующих правил и законодательства, чтобы избежать нарушений и непредвиденных финансовых затрат.

Основные правила расчета НДС при покупке металлолома

Расчет НДС при покупке металлолома осуществляется в соответствии с действующим законодательством, которое устанавливает определенные правила и условия. Важно учитывать следующие аспекты для правильного расчета данного налога.

1. Оплата НДС исходя из стоимости металлолома производится по ставке, установленной законодательством. В настоящее время общая ставка НДС составляет 20%.

2. Для того чтобы применить ставку НДС, необходимо проверить, что продавец металлолома является плательщиком НДС и имеет соответствующее свидетельство или регистрацию в качестве налогоплательщика.

3. При расчете НДС необходимо учесть, что сумма налога удерживается покупателем и перечисляется продавцу, в качестве покупки металлолома, вместе с основной суммой.

4. Приобретение металлолома по безналичному расчету требует оформления соответствующих документов, таких как накладная или счет-фактура, в которых указывается сумма НДС и общая стоимость товара.

5. В случае, если покупатель является плательщиком НДС, он может учесть сумму налога в качестве возмещаемого НДС при проведении налогового учета.

Обратите внимание на эти основные правила, чтобы правильно рассчитать НДС при покупке металлолома и не допустить нарушения законодательства в этой сфере. Соблюдение этих правил позволит избежать непредвиденных ситуаций и неудобств в будущем.

Определение объекта обложения

При рассмотрении вопроса о рассчете НДС при покупке металлолома важно определить объект обложения данного налога. Объектом обложения в данном случае является операция по передаче металлолома от одного лица другому лицу за плату. Важно понимать, что объектом обложения являются сделки по передаче металлолома, а не сам металлолом как таковой.

Определение объекта обложения влияет на определение ставки НДС, а также на возможность применения особого режима налогообложения. При покупке металлолома обычно применяется общая ставка НДС, которая составляет 20% от стоимости товара. Однако, в некоторых случаях может применяться упрощенная система налогообложения с нулевой ставкой НДС при экспорте металлолома за пределы России.

Также важно учесть, что при покупке металлолома у физических лиц или у организаций, не являющихся плательщиками НДС, ставка НДС не применяется. В таких случаях сумма НДС не включается в стоимость металлолома и не подлежит дальнейшему учету и уплате.

Расчет ставки НДС

Расчет ставки налога на добавленную стоимость (НДС) при покупке металлолома является важным аспектом для организаций, занимающихся этой отраслью. Для правильного расчета необходимо учитывать несколько ключевых моментов.

1. Участие в общественном обороте

Покупка металлолома подлежит обложению НДС только в случае, если данный вид товара участвует в общественном обороте и имеет статус товара. Поэтому, перед началом расчетов, необходимо убедиться, что металлолом является предметом оборота и подлежит налогообложению.

2. Определение ставки

Ставка НДС может быть разной в зависимости от вида металлолома. Например, для чистого металлолома может применяться ставка 20%, а для отходов металлопроизводства - 10%. Для правильного расчета ставки НДС необходимо учесть вид металлолома и применить соответствующую ставку.

3. Особые случаи

В некоторых ситуациях возможно применение особых правил расчета НДС, например, при проведении экспортных операций или при покупке у ИП на упрощенной системе налогообложения. В таких случаях необходимо учитывать специфические условия и правила расчета НДС.

4. Документация

При расчете ставки НДС необходимо правильно оформить соответствующую документацию, такую как счет на оплату или накладные. Наличие правильно оформленной и подтверждающей операции документации позволит избежать проблем при аудите или проверке со стороны налоговых органов. Также следует помнить о сроках хранения документов в соответствии с законодательством.

Взаимодействие с поставщиками металлолома

При покупке металлолома важно установить эффективное взаимодействие с поставщиками. В первую очередь следует определиться с надежными и квалифицированными поставщиками, чтобы убедиться в качестве поставляемого металлолома и соблюдении всех необходимых правил и требований.

Одним из важных аспектов взаимодействия с поставщиками является установление прозрачных и устойчивых деловых отношений. Следует согласовать все детали и условия сотрудничества, включая цену, объем поставки, способ и сроки оплаты.

Также важно учесть, что при покупке металлолома необходимо проверить наличие документов, подтверждающих происхождение и качество материала. Это поможет избежать получения некачественного или незаконного товара.

Для удобства и эффективности взаимодействия с поставщиками можно использовать различные средства коммуникации, такие как телефон, электронная почта или мессенджеры. Важно поддерживать связь с поставщиками и оперативно реагировать на возможные изменения или проблемы.

Интересным подходом может быть также установление долгосрочных отношений с надежными поставщиками металлолома. Это позволит обеспечить стабильность и надежность снабжения, а также дать возможность получать дополнительные преимущества и скидки от поставщика.

Учет НДС при покупке металлолома в бухгалтерии

При покупке металлолома бухгалтерия должна учитывать НДС в соответствии с действующими законодательными требованиями. Для правильного учета НДС необходимо учесть несколько важных аспектов и следовать определенным правилам.

Во-первых, при покупке металлолома у поставщика, который является плательщиком НДС, необходимо учесть ставку НДС, которая составляет 20%. Это означает, что к цене покупки металлолома следует добавить 20% от суммы без НДС.

Во-вторых, бухгалтерия должна правильно оформить документы, подтверждающие покупку металлолома и уплату НДС. К таким документам относятся счет-фактура, накладная и кассовый чек. Все эти документы должны содержать информацию о ставке НДС, сумме НДС и общей сумме с НДС.

Также важно отметить, что при покупке металлолома у нерезидента НДС подлежит уплате по правилам НДС-контролирующих операций. В этом случае необходимо учесть ставку НДС, сумму НДС и обязательно оформить документы, подтверждающие покупку и уплату НДС.

Для удобства учета НДС при покупке металлолома, бухгалтерия может использовать специальные программы для автоматизации этого процесса. Такие программы позволяют автоматически рассчитывать сумму НДС, формировать необходимую документацию и вести учет НДС в соответствии с требованиями законодательства.

Контроль соответствия расчетов НДС законодательству

Для правильного и законного расчета НДС при покупке металлолома необходимо осуществлять контроль соответствия расчетов законодательству. В частности, необходимо учитывать следующие моменты:

- Наличие договора с поставщиком металлолома: При покупке металлолома обязательно заключение договора с поставщиком, в котором должны быть четко оговорены условия поставки, цена и стоимость товара с указанием суммы НДС.

- Соблюдение сроков и порядка оплаты: Важно точно соблюдать сроки и порядок оплаты, указанные в договоре. Это позволит избежать возможных нарушений законодательства и не подвергнуться риску штрафных санкций.

- Правильный расчет стоимости товара: При расчете стоимости металлолома необходимо правильно учитывать НДС и указывать его отдельно в договоре и счете-фактуре. Сумма НДС должна быть рассчитана исходя из ставки налога и установленных законодательством правил для данной категории товаров.

- Соответствие документации: Вся документация, связанная с покупкой металлолома и расчетом НДС, должна быть правильно оформлена и соответствовать требованиям законодательства. В ней должны присутствовать все необходимые реквизиты, а также подписи и печать соответствующих сторон.

Для обеспечения контроля соответствия расчетов НДС законодательству рекомендуется вести учет и аудит всех финансовых операций, связанных с приобретением металлолома. Это позволит избежать нарушений и возможных негативных последствий, а также обеспечит правильное взаимодействие с налоговыми органами.

Вопрос-ответ

Как рассчитывается НДС при покупке металлолома?

Расчет НДС при покупке металлолома основывается на общих правилах бухгалтерии. Сумма НДС определяется путем умножения стоимости товара на ставку НДС, которая составляет 20% в России.

Какие документы необходимо предоставить для расчета НДС при покупке металлолома?

Для корректного расчета НДС при покупке металлолома необходимо предоставить продавцу фирменный акт с указанием количества и качества поставляемого металлолома, а также наименование и ИНН покупателя.

Какие особенности есть при расчете НДС при покупке металлолома?

При расчете НДС при покупке металлолома необходимо учитывать следующие особенности: использовать правильную ставку НДС, рассчитывать налог отдельно за каждый вид металлолома, учитывать возможные освобождения от налога, предоставлять правильную документацию.

Какие меры предусмотрены в случае неправильного расчета НДС при покупке металлолома?

В случае неправильного расчета НДС при покупке металлолома, налоговые органы могут принять меры, включающие начисление пени, штрафов и возбуждение уголовного дела в случае умышленного уклонения от уплаты налога. Поэтому важно правильно рассчитывать и уплачивать НДС.