Продажа и переработка металлолома – важная отрасль нашей экономики, однако она не лишена серьезных проблем. Одна из таких проблем – незаконная деятельность некоторых продавцов металлолома, которые обворовывают государство, уклоняясь от уплаты налога на добавленную стоимость (НДС). В результате, уклонение от налогов приводит к значительным потерям для нашего бюджета.

НДС – один из основных налогов, который регламентирует продажу товаров и услуг в России. Налоговые вычеты, полученные от НДС, перечисляются в государственный бюджет и используются на финансирование различных общественных программ и проектов. Однако продавцы металлолома, используя различные схемы и приемы, умудряются скрыть часть своей выручки и существенно уменьшить сумму НДС, которую они должны уплатить государству.

Такие меры уклонения от уплаты НДС включают фальсификацию документов, недоучет товаров и услуг, скрытую продажу товаров без оформления документации, а также использование банковских схем и офшорных компаний. В результате, государство лишается значительных средств, которые могли бы быть направлены на развитие социальной инфраструктуры или поддержку других отраслей экономики.

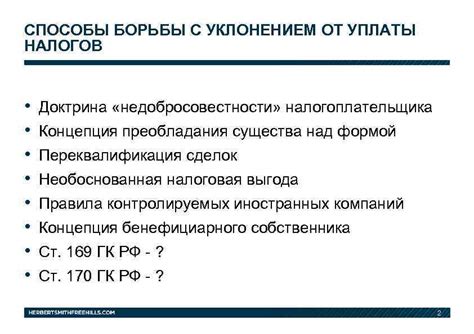

Борьба с уклонением от уплаты НДС в металлоломовой отрасли является приоритетной задачей для государства. Необходимо принять эффективные меры для предотвращения и пресечения таких случаев. Кроме того, важно повысить уровень контроля со стороны налоговых органов и обеспечить жесткую ответственность для тех, кто нарушает закон.

Как продавец металлолома обворовывает государство, не платя НДС

Продажа металлолома – это одна из тех отраслей бизнеса, где возможны различные схемы уклонения от уплаты налогов, в том числе и НДС. Одной из распространенных таких схем является сокрытие фактических объемов продаж и невнесение налоговых платежей в бюджет государства.

Продавец металлолома может осуществлять такую схему следующим образом. Во-первых, он может занижать объемы продаж, сообщая недостоверные данные об этом налоговым органам. Например, при продаже 100 тонн металлолома он может указать в налоговой декларации только половину этого объема, тем самым снижая сумму подлежащего уплате НДС.

Также распространенной практикой является выписка фальшивых счетов на оплату металлолома. Продавец может заключить договор с фиктивной организацией, которая будет выписывать счета на несуществующие поставки металлолома. Таким образом, продавец может производить фиктивные оплаты и списывать их как расходы, тем самым уменьшая сумму налогового обязательства перед государством.

Еще одна распространенная схема – это неправильное оформление товарных накладных и счетов-фактур. Металлолом может быть продан за наличные деньги без оформления соответствующих документов. Такой бизнес может в некоторых случаях не платить НДС, не уведомлять налоговые органы о продажах, тем самым уклоняясь от налоговых платежей.

В целом, проблема уклонения от уплаты НДС в сфере продажи металлолома – это серьезное злоупотребление ищитающихся нарушений налогового законодательства. Борьба с данной проблемой требует создания более эффективных контрольных механизмов и повышения ответственности субъектов предпринимательства перед государством.

Механизм обмана и уклонения от уплаты НДС

1. Использование фиктивных документов и контрагентов.

Один из способов обмана и уклонения от уплаты НДС – это использование фиктивных документов и контрагентов. Продавец металлолома создает фиктивные счета-фактуры или договоры с ненадежными контрагентами, которые на самом деле не существуют или не занимаются реальным бизнесом. Таким образом, он имеет возможность представить в налоговую органы ложную информацию и уклониться от уплаты НДС.

Продавец металлолома может также использовать фиктивные поставки товаров или услуг от несуществующих фирм для создания искусственного объема оборота и получения вычета по НДС. Это позволяет ему не только уклониться от уплаты налога, но и получить возврат ранее уплаченного НДС.

2. Скрытие прибыли и снижение базы налогообложения.

Другой механизм обмана и уклонения от уплаты НДС – это скрытие прибыли и снижение базы налогообложения. Продавец металлолома может недекларировать или недооценить фактическую стоимость реализуемого металлолома, тем самым снижая сумму НДС, подлежащую уплате. Также он может намеренно искусственно увеличивать расходы, чтобы снизить прибыль и соответственно сумму налога. Такой подход позволяет продавцу металлолома уменьшить налоговую нагрузку и получить большую прибыль.

Для скрытия прибыли и снижения базы налогообложения продавец металлолома также может использовать различные схемы манипуляций с документами и отчетностью. Например, он может надувать расходы или занижать доходы, создавая иллюзию убыточного бизнеса и уклоняясь от уплаты НДС.

3. Черная реализация металлолома.

Черная реализация металлолома – это еще один способ обмана и уклонения от уплаты НДС. Продавец металлолома может не регистрироваться как плательщик НДС и продавать товар без выставления счетов-фактур и уплаты налогов. Таким образом, он получает дополнительную прибыль, не платя государству НДС. Черная реализация металлолома является нарушением законодательства и влечет за собой административные и уголовные наказания.

В целом, механизмы обмана и уклонения от уплаты НДС в сфере торговли металлоломом представляют серьезную угрозу финансовым интересам государства. Налоговые органы должны принимать активные меры для выявления и пресечения таких фактов нарушений, а продавцы металлолома должны быть осознанными своих обязательств перед государством и честными участниками рынка.

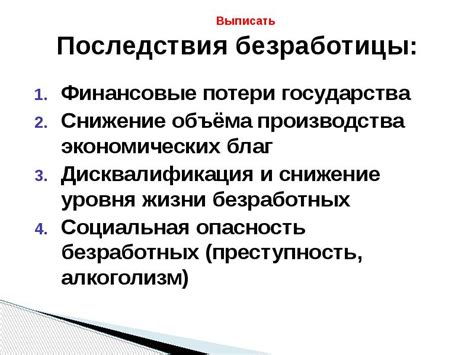

Результаты уклонения от уплаты НДС

Уклонение от уплаты НДС имеет серьезные последствия для государства и общества. Во-первых, это приводит к значительной потере доходов бюджета, которые могли быть направлены на развитие социальной инфраструктуры, образования, здравоохранения и других важных сфер. В результате недостатка финансирования могут возникать проблемы с предоставлением качественных услуг и выполнением обязательств государства перед гражданами.

Во-вторых, уклонение от уплаты НДС стимулирует нечестную конкуренцию на рынке. Предприятия, не платящие налоги, могут предлагать более низкие цены на товары и услуги, что искажает рыночные отношения. В результате, честные налогоплательщики могут испытывать трудности в конкуренции и вынуждены повышать цены, чтобы компенсировать упущенную выгоду.

Кроме того, уклонение от уплаты НДС ведет к деформации экономической системы. При отсутствии контроля и невыплате налогов возникают «теневые» секторы экономики, которые работают нарушая законодательство и стандарты безопасности. Это создает угрозу для государственной безопасности и экономической стабильности, а также ухудшает деловую репутацию страны на международном уровне.

Для предотвращения уклонения от уплаты НДС и борьбы с этой проблемой, необходимо усилить контроль со стороны налоговых органов, внедрить эффективные механизмы учета и отчетности, а также повысить налоговую грамотность среди населения и бизнес-сообщества. Только совместные усилия государства, общества и бизнеса позволят достичь справедливой и эффективной налоговой системы, которая будет способствовать развитию страны и обеспечению благосостояния населения.

Финансовые потери государства

Продавцы металлолома, уклоняющиеся от уплаты налогов, наносят серьезный ущерб государственному бюджету. Незаконное использование системы налогообложения приводит к значительным финансовым потерям для страны.

Отсутствие уплаты НДС со стороны продавцов металлолома создает неравные условия конкуренции на рынке. Честные предприниматели, платящие налоги, вынуждены поддерживать неплатежеспособных конкурентов, что искажает экономическую ситуацию и приводит к снижению общего уровня развития.

Уклонение от уплаты налогов также влияет на качество и доступность государственных услуг. Недостаток финансирования влияет на развитие образования, здравоохранения, социальной защиты, инфраструктуры и других сфер жизни. Ухудшение качества этих услуг отрицательно сказывается на жизни всех граждан, увеличивает социальное неравенство и ухудшает качество жизни населения.

Борьба с незаконным металлоломом и уклонением от уплаты налогов является одним из важных приоритетов государственной политики. Развитие эффективных механизмов контроля и надзора, пресечение незаконных операций и введение жестких санкций являются необходимыми шагами для защиты интересов государства и обеспечения справедливой экономической конкуренции.

Проблемы контроля и борьбы с уклонами от уплаты НДС

Уклонение от уплаты НДС представляет серьезную проблему для государства, так как это приводит к убыткам в бюджете и снижению финансовых возможностей для реализации важных государственных программ. Контроль и борьба с такими уклонениями являются неотъемлемой частью налоговой политики страны.

Одной из причин уклонения от уплаты НДС является теневая экономика, где некоторые предприятия и организации умышленно подавляют информацию о своей деятельности или занимаются фиктивными операциями. В таких случаях, государству сложно обнаружить нарушения и выявить налоговых мошенников.

Для более эффективного контроля и борьбы с уклонами от уплаты НДС важно развивать и совершенствовать методы налогового администрирования. Создание автоматизированных систем мониторинга и контроля позволит оперативно обнаруживать нарушения и предотвращать неуплату НДС. Необходимо также усилить меры ответственности для налоговых мошенников, чтобы сделать уклонение от уплаты НДС менее привлекательным.

Помимо этого, важно проводить аудиты и проверки, которые позволят выявлять и предотвращать схемы уклонения от уплаты НДС. Контрольные механизмы должны быть прозрачными и эффективными, чтобы обеспечить справедливость и равноправность перед законом для всех налогоплательщиков.

Также важно развивать сотрудничество между государственными органами и бизнес-сообществом. Обмен информацией и опытом поможет эффективнее выявлять случаи уклонения от уплаты НДС и принимать соответствующие меры. Доверительное отношение и партнерство между государством и бизнесом способствуют эффективной борьбе с налоговыми преступниками.

Борьба с уклонениями от уплаты НДС – это сложная и многогранная задача, которая требует комплексного подхода и участия всех заинтересованных сторон. Однако, только путем совместных усилий и систематической работы можно достичь результатов в борьбе с этой проблемой и обеспечить справедливое распределение налоговых бремен в обществе.

Рекомендации для предотвращения уклонений от уплаты НДС

1. Проведение тщательной проверки перед заключением сделки. Рекомендуется выяснить информацию о продавце: его репутацию, наличие официальной регистрации, налоговые платежи и другие юридические документы. Также следует обратить внимание на условия продажи и выплаты.

2. Внимательное изучение всех документов и договоров, связанных с продажей металлолома. При заключении договора следует убедиться в наличии полной информации о продавце, стоимости товара, условиях оплаты и платежных реквизитах.

3. Определение и использование надежных партнеров для закупок металлолома. Рекомендуется выбирать поставщиков, которые имеют хорошую репутацию и давно находятся на рынке. Также следует проверить их наличие в реестре налогоплательщиков.

4. Соблюдение требований законодательства о НДС. При совершении операций по продаже металлолома следует своевременно и правильно выполнять все обязательства, связанные с уплатой налога на добавленную стоимость.

5. Сотрудничество с проверенными юристами. Рекомендуется консультироваться у опытных юристов, специализирующихся на налоговом праве, для более точного понимания законодательства о НДС и предотвращения возможных нарушений.

6. Систематическая проверка деятельности партнеров. Рекомендуется периодически проверять налоговые отчеты и показатели деятельности продавцов металлолома, чтобы быть уверенным в их честности и соответствии требованиям законодательства.

7. Организация эффективного контроля и учета. Рекомендуется вести детальный учет всех операций с металлоломом и контролировать соответствие этих операций требованиям налогового законодательства.

8. Систематическое обучение и информирование сотрудников. Рекомендуется проводить обучение сотрудников, ответственных за закупки и продажи металлолома, о требованиях налогового законодательства и мероприятиях по предотвращению уклонений от уплаты НДС.

9. Сотрудничество с налоговыми органами. Рекомендуется активное сотрудничество с налоговыми инспекциями, предоставление необходимой информации и документации для проведения проверок и расследований в случае подозрений в нарушении законодательства о НДС.

10. Соблюдение принципов этики и корпоративной ответственности. Рекомендуется строго соблюдать все требования законодательства о налогах, а также принципы этики и корпоративной ответственности, демонстрируя честность и ответственность во всех операциях по продаже металлолома.

Вопрос-ответ

Кто обворовывает государство, не платя НДС?

В статье рассказывается о продавце металлолома, который обворовывает государство, не выплачивая НДС.

Каким образом продавец металлолома обходит платежи НДС?

Продавец металлолома не выплачивает НДС, используя различные способы уклонения от налогов.

Как государство реагирует на такую ситуацию?

Со стороны государства принимаются различные меры для пресечения таких нарушений, в том числе проверки и ужесточение наказаний для нарушителей.

Какие последствия неуплаты НДС для государства и населения?

Неуплата НДС влечет за собой ущерб для государственного бюджета, что может привести к ограничению социальных программ и услуг для населения.

Какие причины могут быть у продавца металлолома для неуплаты НДС?

Продавец металлолома может совершать неуплату НДС с целью получения большей прибыли, уклонения от налогов или из-за неполной информированности о законодательстве.