Сдача металлолома является одним из способов получения дополнительного дохода для физического лица. Но вместе с этим возникает вопрос о налогообложении таких доходов. В России существуют определенные правила и особенности налогообложения сдачи металлолома, которые необходимо учитывать.

Согласно законодательству, физическое лицо обязано уплатить налог на доходы от сдачи металлолома в случае, если данный доход превышает установленную законом сумму. Размер этой суммы устанавливается каждый год и зависит от индексации и обновления действующих нормативных актов.

Особенностью налогообложения сдачи металлолома является то, что доход от таких сделок не является доходом, получаемым от предпринимательской деятельности. То есть, если физическое лицо сдает металлолом не в качестве основной деятельности, а иногда или случайно, то данная сумма не облагается налогом как предпринимательский доход.

Важно отметить, что при сдаче металлолома регулярно, как основного вида деятельности, физическое лицо должно быть зарегистрировано в налоговой службе в качестве индивидуального предпринимателя и соответствовать всем требованиям законодательства по ведению предпринимательской деятельности.

Налогообложение физического лица при сдаче металлолома

Сдача металлолома является одним из способов утилизации отходов, а также источником дополнительного дохода для физических лиц. Однако, при данном виде деятельности необходимо учитывать особенности налогообложения.

Если физическое лицо занимается продажей металлолома, то в первую очередь необходимо оформить свидетельство о государственной регистрации в качестве индивидуального предпринимателя. Это позволит осуществлять данную деятельность в соответствии с требованиями законодательства и получать доходы, подлежащие налогообложению.

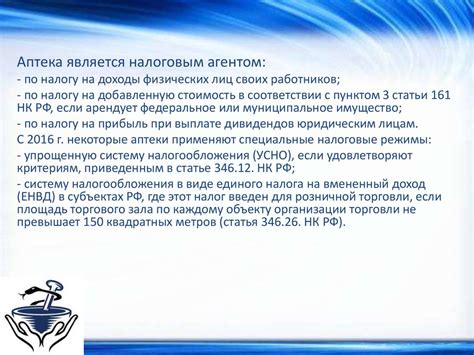

Основным налогом, применимым при сдаче металлолома, является налог на прибыль, который уплачивается по ставке 20% от дохода. При этом, в случае использования общей системы налогообложения, доход считается по формуле: доход - расходы, связанные с сдачей металлолома. Если же физическое лицо использует упрощенную систему налогообложения, то налог считается по формуле: доход * 6%.

При сдаче металлолома также могут применяться дополнительные налоги и сборы, в зависимости от региона проживания и особенностей законодательства. Например, в некоторых регионах может быть установлен налог на имущество, который взимается с суммы дохода от сдачи металлолома.

Важно отметить, что при сдаче металлолома необходимо быть готовым к учету всех доходов, расходов и налогов, связанных с данной деятельностью. Рекомендуется вести подробную учетную отчетность, чтобы избежать проблем при проверке со стороны налоговых органов. Также стоит учитывать, что в случае неуплаты налогов и нарушения налогового законодательства, могут быть применены штрафные санкции и другие меры ответственности.

Особенности налогообложения

Сдача металлолома является одной из наиболее распространенных форм деятельности физических лиц, связанной с получением дохода. При этом налогообложение данной деятельности имеет свои особенности.

В соответствии с действующим законодательством, доход физического лица от сдачи металлолома облагается налогом на доходы физических лиц (НДФЛ). Сумма налога зависит от величины полученного дохода и устанавливается в процентах от этой суммы.

Физическое лицо, осуществляющее деятельность по сдаче металлолома, обязано вести учет доходов и расходов, связанных с этой деятельностью. В учете нужно отражать все доходы от сдачи металлолома, а также расходы, связанные с этой деятельностью (например, затраты на транспортировку и хранение металлолома).

При налогообложении доходов от сдачи металлолома также применяются специальные правила и льготы. Например, в некоторых случаях физическим лицам может быть предоставлена возможность уменьшить налоговую базу путем учета расходов на приобретение или производство металлолома. Такие расходы должны быть документально подтверждены и соответствовать действующему законодательству.

Правила сдачи металлолома

1. Регистрация

Для сдачи металлолома физическое лицо должно зарегистрироваться в качестве самостоятельного предпринимателя или установить трудовой договор с существующей организацией, занимающейся приемом металлолома.

2. Идентификация материалов

Перед сдачей металлолома важно провести его идентификацию, чтобы определить его категорию и стоимость. Для этого можно использовать специальные инструменты, например, магнит, который поможет определить, является ли металлолом магнитным или нет.

3. Сортировка

Перед сдачей металлолома его необходимо разделить на отдельные категории в зависимости от типа материала (например, железо, алюминий, медь и т. д.). Это поможет повысить его стоимость и ускорить процесс приема.

4. Подготовка документов

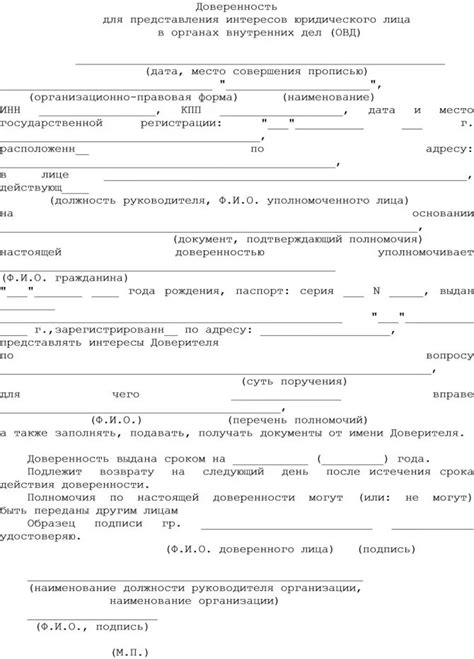

Перед сдачей металлолома нужно подготовить необходимые документы, такие как паспорт, свидетельство о регистрации ИП или договор на трудовую деятельность. Также могут понадобиться документы, подтверждающие происхождение металлолома.

5. Получение денежных средств

После сдачи металлолома и проверки его качества и количества, физическому лицу выплачиваются денежные средства в соответствии с договором или правилами организации, принимающей металлолом.

6. Учет и налогообложение

Важно помнить, что доход от сдачи металлолома должен быть указан при заполнении налоговой декларации и подлежит обязательному налогообложению по ставкам, установленным в соответствии с законодательством. Также необходимо вести учет поступления средств от сдачи металлолома.

Обязательства физического лица

Физическое лицо, занимающееся сдачей металлолома, имеет определенные обязательства по налогообложению данной деятельности. Во-первых, оно должно зарегистрироваться в налоговом органе в качестве индивидуального предпринимателя или самозанятого.

При сдаче металлолома физическое лицо обязано предоставить налоговым органам свидетельство о регистрации налогоплательщика и соответствующую декларацию о доходах. Оно также должно вести учет своих доходов и расходов в соответствии с требованиями законодательства.

Физическое лицо, занимающееся сдачей металлолома, должно также уплачивать налоги на доходы, полученные от этой деятельности. Размер налоговой ставки может зависеть от различных условий, таких как сумма полученных доходов, наличие налоговых вычетов и других факторов.

Кроме того, физическое лицо должно соблюдать требования по отчетности и уплачивать социальные отчисления в пенсионный фонд. Неисполнение данных обязательств может повлечь за собой налоговые штрафы и санкции со стороны налоговых органов.

Налоговые льготы и отчётность

При сдаче металлолома физическим лицом предусмотрены определенные налоговые льготы. Например, в соответствии с действующим законодательством предоставляется возможность освобождения от налогообложения по налогу на доходы физических лиц при получении доходов от продажи металлолома до определенной суммы в год.

Для получения этих налоговых льгот необходимо соблюдать определенные правила отчётности. Физическое лицо, занимающееся сдачей металлолома, должно вести учет доходов и расходов, связанных с этой деятельностью. Такой учет должен быть подтвержден соответствующими документами, такими как кассовые чеки, счета-фактуры, договоры и другие документы, подтверждающие факт сдачи металлолома и получение дохода.

Официальное оформление сдачи металлолома также является важным аспектом отчётности. Физическое лицо, сдавая металлолом, должно иметь статус индивидуального предпринимателя и быть зарегистрированным в налоговой системе. Также необходимо иметь все необходимые лицензии и разрешения на осуществление данной деятельности, так как без них физическое лицо не сможет воспользоваться налоговыми льготами и может столкнуться с штрафными санкциями.

В целом, налоговые льготы и отчётность при сдаче металлолома физическим лицом требуют соблюдения определенных правил и документального подтверждения. Однако, правильное оформление и ведение отчётности позволят получить налоговые льготы и избежать неприятных санкций со стороны налоговых органов.

Административная ответственность

При сдаче металлолома физическим лицом возможно нарушение требований законодательства, что может привести к возникновению административной ответственности. В соответствии с действующим законодательством, административные правонарушения в сфере сдачи металлолома регулируются административным кодексом Российской Федерации.

Административная ответственность в данной сфере может возникнуть в случае нарушения требований к сдаче металлолома, таких как невыплата налогов или нарушение условий его сдачи. Административные наказания могут быть предусмотрены как для самого физического лица, так и для организации, на счет которой происходит сдача металлолома.

За нарушение требований законодательства в области сдачи металлолома физическое лицо может быть подвергнуто следующим административным наказаниям: штрафу в размере от 2 000 до 5 000 рублей или административному аресту сроком до 15 суток.

Для организации, совершившей правонарушение в сфере сдачи металлолома, административная ответственность может предусматривать штраф в размере от 150 000 до 500 000 рублей или административное исключение из организации сроком до 90 дней. Кроме того, организация может быть лишена лицензии на осуществление деятельности в области сбора и сдачи металлолома.

Уголовная ответственность

Несоблюдение правил налогообложения при сдаче металлолома может привести к уголовной ответственности. В соответствии с действующим законодательством, физическое лицо, осуществляющее сдачу металлолома, обязано зарегистрироваться в налоговых органах и уплачивать налоги на полученный доход.

При обнаружении фактов уклонения от уплаты налогов или предоставления заведомо ложной информации, налоговые органы имеют право провести проверку и возбудить уголовное дело. Лицо, виновное в нарушении налогового законодательства, может быть привлечено к ответственности по статьям уголовного кодекса, предусматривающим наказание в виде штрафа или лишения свободы.

Кроме того, уголовная ответственность может быть наложена и на организации, занимающиеся сбором и переработкой металлолома. За нарушение налогового законодательства предусматриваются административные штрафы, а в случае систематического и грубого нарушения - уголовная ответственность.

Для избежания проблем с налогообложением и уголовной ответственностью рекомендуется обратиться к специалисту или налоговому консультанту, чтобы получить информацию о правилах и обязанностях при сдаче металлолома. Также необходимо строго соблюдать требования законодательства и своевременно уплачивать налоги на полученный доход.

Вопрос-ответ

Какие налоги должно платить физическое лицо при сдаче металлолома?

Физическое лицо, сдающее металлолом, должно уплатить налог на доходы физических лиц (НДФЛ) в размере 13% от полученного дохода.

Как определить размер дохода от сдачи металлолома?

Доход от сдачи металлолома определяется путем вычета стоимости приобретенного металла от его реализационной стоимости.

Какая ставка НДФЛ применяется к доходам от сдачи металлолома?

Доходы от сдачи металлолома облагаются ставкой НДФЛ в размере 13%.

Существуют ли какие-либо льготы при уплате налога на доходы от сдачи металлолома?

В определенных случаях предусмотрены льготы по уплате налога на доходы от сдачи металлолома для отдельных категорий граждан (например, пенсионеров или ветеранов).

Какие правила следует соблюдать при сдаче металлолома, чтобы не нарушить налоговое законодательство?

При сдаче металлолома необходимо сохранять документацию о приобретении металла, ведущую себя в месте сдачи металлолома и прочие документы, подтверждающие законность и прозрачность данной операции.