В России действует регулирование в области сдачи металлолома, включая налогообложение данной деятельности. Физические лица, занимающиеся сбором и сдачей металлолома, обязаны уплачивать соответствующий налог на полученный доход. Налоговое законодательство устанавливает правила и ставки, которые необходимо соблюдать при осуществлении такой деятельности. В этой статье мы рассмотрим основные аспекты налогообложения физических лиц при сдаче металлолома.

Согласно действующему законодательству, доход, полученный от сдачи металлолома, считается облагаемым объектом налогообложения. Каждый физический лицо, занимающийся сбором и сдачей металлолома, должен учесть этот факт и правильно оформить свои налоговые обязательства. Чтобы определить сумму налога, необходимо учитывать различные факторы, такие как вид металлолома, его объем, рыночную стоимость и т.д.

Основной налоговой ставкой для физических лиц при сдаче металлолома является подоходный налог. Величина этого налога зависит от суммы полученного дохода и может быть различной для разных категорий налогоплательщиков. Также физические лица, занимающиеся данной деятельностью, обязаны платить страховые взносы на обязательное социальное страхование, что также увеличивает размер их налоговых обязательств.

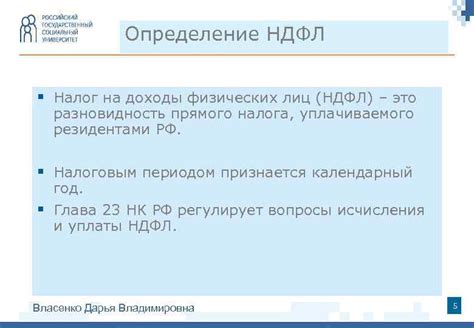

Что такое налог на физических лиц?

Налог на физических лиц - это одна из форм налогообложения, которая предусматривает оплату налога гражданами на доходы, полученные от различных источников. Применительно к сдаче металлолома, налог на физических лиц может быть взимаем с дохода от продажи металлолома.

По законодательству Российской Федерации, доходы физических лиц, полученные от продажи металлолома, включаются в состав так называемого "другого дохода". Общая сумма другого дохода подлежит обложению налогом на физических лиц в соответствии с установленными ставками.

Ставки налога на физических лиц при сдаче металлолома могут варьироваться в зависимости от различных факторов, таких как сумма дохода, срок владения металлоломом и т.д. Определение ставки налога, а также расчет суммы налоговых обязательств осуществляется налоговыми органами в соответствии с действующим законодательством.

Сдача металлолома и уплата налога на физических лиц являются обязательными для граждан. Нарушение налогового законодательства может повлечь за собой штрафы и иные меры ответственности.

Определение налога на физических лиц

Налог на физических лиц – это специальная форма налогообложения, применяемая к физическим лицам, которые занимаются сдачей металлолома. Данный налог является обязательным для уплаты и регулируется государственными органами.

Налог на физических лиц, взимаемый при сдаче металлолома, рассчитывается исходя из определенной ставки и основывается на доходах, полученных от данной деятельности. Он несет социальную и экономическую значимость, так как способствует контролю за рынком металлолома, предотвращает незаконные сделки и поддерживает устойчивую экономическую ситуацию.

Налогообложение металлолома связано с проблемой несанкционированного оборота данного товара и является мерой для его регулирования. Исходя из этого, налог на физических лиц при сдаче металлолома имеет свои особенности, которые закреплены в законодательстве. Налоговая ставка и порядок его уплаты мо

Какой налог уплачивать при сдаче металлолома

При сдаче металлолома физическим лицам требуется уплатить налог на доходы физических лиц (НДФЛ). Налоговая ставка на доход от сдачи металлолома составляет 13%. Это означает, что 13% от общей суммы дохода, полученного от сдачи металлолома, должны быть уплачены в качестве налога.

Важно отметить, что налог уплачивается только с той части дохода, которая превышает установленный порог. На 2021 год порог составляет 5 000 рублей. Если общая сумма дохода от сдачи металлолома не превышает эту сумму, налог не обязательно уплачивать. Однако, если доход превышает порог, налог должен быть уплачен.

Уплата налога на доходы от сдачи металлолома производится самостоятельно физическим лицом, которое получает доход. Налог можно уплатить в налоговую службу, а также онлайн с помощью электронного сервиса "Платежи" или с помощью мобильного приложения налоговой службы.

Налоговая декларация на доходы, полученные от сдачи металлолома, должна быть подана в налоговую службу не позднее 30 апреля следующего года. В декларации следует указать общую сумму полученного дохода, а также сумму уплаченного налога.

Правила уплаты налога

В соответствии с действующим законодательством, физические лица, занимающиеся сдачей металлолома, обязаны уплачивать налог на доходы. Ставка налога составляет 13 процентов от полученного дохода.

Для уплаты налога необходимо заполнить налоговую декларацию, подтверждающую доходы от сдачи металлолома. Декларация должна содержать информацию о сумме полученного дохода за отчетный период, а также о вычетах, если таковые имеются.

Уплата налога может осуществляться как ежемесячно, так и ежегодно в зависимости от предпочтений налогоплательщика. Рекомендуется вести учет доходов и расходов от сдачи металлолома, чтобы в конце года правильно рассчитать сумму налога.

Обязательным является наличие кассового аппарата для получения и сохранения квитанций об уплате налога. Каждое физическое лицо, занимающееся сдачей металлолома, должно получить индивидуальный номер налогоплательщика и предоставить его при заполнении налоговой декларации.

Окончательную сумму налога можно рассчитать путем умножения полученного дохода на ставку налога и вычета из этой суммы возможных налоговых льгот и вычетов. После расчета необходимо внести соответствующую сумму налога на банковский счет налоговой. В случае неуплаты налога налоговая служба вправе начислить штрафы и пени.

Соблюдение правил уплаты налога при сдаче металлолома является обязательным для всех физических лиц. Невыполнение этих правил может привести к нарушению законодательства и привлечению к ответственности со стороны налоговых органов.

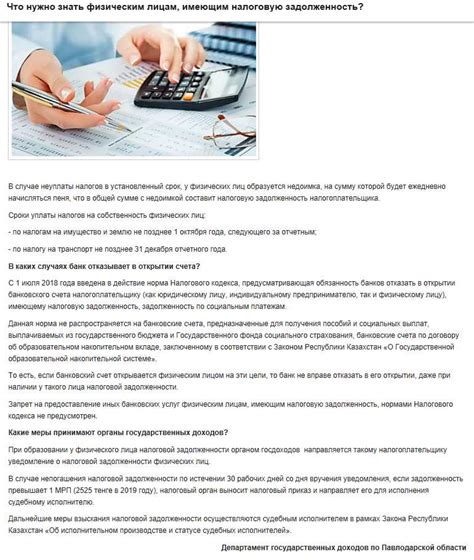

Сроки и порядок уплаты налога

Сроки и порядок уплаты налога на физических лиц при сдаче металлолома определяются действующим законодательством.

В соответствии с законом, налог подлежит уплате в течение определенного срока после окончания календарного года, в котором была осуществлена сдача металлолома.

Уплата налога может осуществляться как единовременно в полном объеме, так и в рассрочку по частям.

Если уплата налога осуществляется в рассрочку, то сроки и суммы платежей могут быть установлены налоговыми органами с учетом финансовых возможностей налогоплательщика.

Налоговые органы могут производить проверку правильности уплаты налога и предъявлять требования о его доплате в случае выявления нарушений или неправильной расчетной базы.

В случае неуплаты налога или несвоевременной его уплаты могут быть применены штрафные санкции, включая штрафные и неустойки.

Налоговые ставки при сдаче металлолома

При сдаче металлолома на территории Российской Федерации применяются налоговые ставки, которые определяются в соответствии с действующим законодательством.

Наиболее распространенным видом налога при сдаче металлолома является НДФЛ (налог на доходы физических лиц). Ставка этого налога составляет 13% от суммы дохода, полученного при сдаче металлолома.

Также для тех, кто занимается сдачей металлолома в крупных объемах, действует особая налоговая ставка – ЕСН (единый социальный налог). ЕСН обязателен к уплате для индивидуальных предпринимателей и организаций, занимающихся сдачей металлолома. Ставка ЕСН может составлять до 30% от дохода предпринимателя.

Важно знать, что для уплаты налогов по сдаче металлолома необходимо обратиться к налоговым органам и получить соответствующие документы.

Помимо указанных налогов, сдача металлолома также может подразумевать уплату налога на имущество физических лиц. В зависимости от региона и стоимости имущества, налоговые ставки могут варьироваться.

Для более точного расчета налоговых сумм, рекомендуется обратиться к налоговым органам или специалистам, которые смогут оказать консультацию по данной теме и помочь правильно рассчитать налоговую базу и сумму налога при сдаче металлолома.

Особенности уплаты налога для индивидуальных предпринимателей

Уплата налога для индивидуальных предпринимателей при сдаче металлолома также имеет свои особенности. Ведение предпринимательской деятельности в данной области требует соблюдения законодательства и правил налогообложения.

Первоначально, индивидуальный предприниматель, занимающийся сдачей металлолома, должен зарегистрироваться в качестве плательщика налога на прибыль или налога на упрощенной системе, в зависимости от объема и характера предпринимательской деятельности.

Сумма налога, подлежащая уплате, зависит от вида и стоимости сдаваемого металлолома. Обычно налог рассчитывается как процент от выручки, полученной от продажи металлолома. Кроме того, предприниматель может применять налоговые льготы и освобождения в соответствии с законодательством.

Для учета доходов и расходов, связанных с предпринимательской деятельностью, индивидуальный предприниматель обязан вести бухгалтерию. Он должен вести журналы учета прихода и расхода металлолома, учитывать расходы на его сбор, транспортировку и хранение, а также учесть все налоговые обязательства.

В случае выявления нарушений в уплате налога, индивидуальный предприниматель может быть подвержен штрафным санкциям и контрольным мерам со стороны налоговых органов. Поэтому соблюдение правил налогообложения является важной составляющей успешной предпринимательской деятельности в этой сфере.

Вопрос-ответ

Какие ставки налога установлены при сдаче металлолома?

Ставки налога при сдаче металлолома зависят от вида металла и устанавливаются в размере 20% от стоимости сдачи металлолома.

Можно ли освободиться от уплаты налога при сдаче металлолома?

Да, можно. Плательщик налога может освободиться от его уплаты, если сдача металлолома производится по контракту на выполнение ремонтных работ или строительства, а также при добровольной передаче металлолома на нужды государственных или муниципальных нужд.

Как правильно расчет стоимости металлолома для определения суммы налога?

Расчет стоимости металлолома для определения суммы налога производится исходя из стоимости металлолома, определенной по цене на момент его сдачи, и ставки налога, установленной законодательством.

Что нужно предъявить для подтверждения уплаты налога при сдаче металлолома?

При сдаче металлолома необходимо предъявить договор на поставку металлолома или иной документ, подтверждающий факт уплаты налога.