В последние годы резко увеличилась активность государственных учреждений по установлению налога на прибыль с металлолома. Это связано с ростом объемов производства и потребления металлургической продукции, включая металлолом, который является значительным источником дохода для многих предприятий.

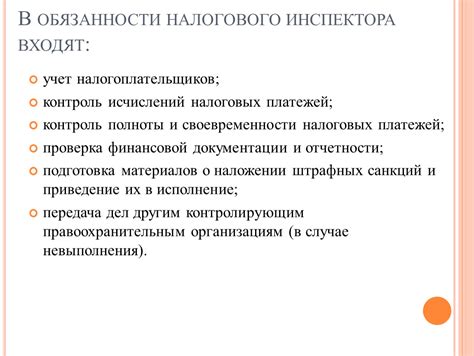

Однако, многочисленные законодательные нормы и правила, регулирующие налогообложение прибыли от металлолома, создают определенные трудности для госучреждений. Они должны не только осуществлять контроль за соблюдением налоговых обязательств предприятий, но и разрабатывать и внедрять механизмы сбора и учета информации о прибыли с металлолома, проводить налоговую экспертизу, принимать соответствующие меры по стимулированию предприятий к соблюдению налогового законодательства.

Также в обязанности государственных учреждений входит обеспечение подготовки кадров, проведение обучения и повышения квалификации сотрудников, ответственных за налогообложение прибыли с металлолома. Однако, в связи с постоянными изменениями в законодательстве, они также должны следить за актуальностью своих знаний и информировать предприятия о новых требованиях, чтобы они выполняли свои обязательства в полном объеме.

Таким образом, налог на прибыль с металлолома является важным и неотъемлемым элементом налоговой системы, и госучреждения должны активно выполнять свои обязанности по контролю и учету этого вида прибыли. Это позволит обеспечить справедливость и прозрачность налогообложения, а также содействовать развитию металлургической отрасли в стране.

Налог на прибыль с металлолома: основные моменты

Налог на прибыль с металлолома является одним из важных налоговых платежей для организаций и предпринимателей, занимающихся переработкой и продажей металлического лома. Основная цель данного налога заключается в обеспечении справедливой системы налогообложения и формировании дохода в бюджет государства.

Оплата налога на прибыль с металлолома осуществляется в соответствии с действующим законодательством и регулируется налоговым кодексом страны. Основные параметры налога, такие как ставка и порядок расчета, могут различаться в зависимости от региональных и правительственных нормативных актов.

Организации, занимающиеся деятельностью по сбору, переработке и продаже металлолома, обязаны ежегодно подавать декларацию налогоплательщика в налоговую службу. В данной декларации указывается величина полученной прибыли, а также процентная ставка налога, которая применяется к этой сумме.

В случае неправильного расчета и уплаты налога на прибыль с металлолома, организация может быть подвергнута налоговым проверкам со стороны налоговой службы. При выявлении недостатков или нарушений налогового законодательства, налоговые органы имеют право применить штрафные санкции и требовать доплату неоплаченной суммы налога.

Таким образом, налог на прибыль с металлолома является обязательным для уплаты налоговым платежом, который организации, занимающиеся данной деятельностью, должны учитывать при расчете своих доходов и затрат. Соблюдение налогового законодательства и своевременная уплата налога позволяют избежать проблем с налоговыми органами и обеспечить устойчивое развитие бизнеса.

Законы и нормативы, регулирующие налогообложение металлолома

Налогообложение металлолома регулируется законами и нормативными документами, которые определяют порядок уплаты налогов с данного вида деятельности.

Среди основных законодательных актов, регулирующих налогообложение металлолома, можно выделить:

- Налоговый кодекс Российской Федерации;

- Федеральный закон "О лицензировании отдельных видов деятельности";

- Федеральный закон "Об охране окружающей среды";

Налоговый кодекс Российской Федерации устанавливает общие правила налогообложения для всех видов деятельности, включая деятельность по обработке и переработке металлолома.

Он определяет размер налоговой ставки и порядок расчета налога на прибыль с металлолома.

Федеральный закон "О лицензировании отдельных видов деятельности" регулирует процедуру получения лицензии на осуществление деятельности по переработке металлолома.

Лицензия является обязательным документом для осуществления данного вида деятельности и дает право выполнять определенные действия с металлоломом.

Федеральный закон "Об охране окружающей среды" определяет общие принципы и требования к осуществлению деятельности, связанной с обработкой и переработкой металлолома.

Он устанавливает меры по защите окружающей среды, в том числе контроль за выбросами вредных веществ и мониторинг состояния окружающей среды в зоне деятельности предприятий, занимающихся металлоломом.

Обязанности госучреждений по определению ставок налога

Государственные учреждения имеют важную роль в определении ставок налога на прибыль с металлолома и обеспечении справедливого и эффективного налогообложения. Они обязаны проводить анализ рынка металлолома, изучать ценообразование и объемы продаж, а также оценивать степень прибыльности этой отрасли.

Для определения ставок налога госучреждения должны учитывать различные факторы, включая экономическую ситуацию в стране и мировой рынок металлолома. Они должны также учитывать специфику отрасли и особенности деятельности предприятий, занимающихся обработкой металлолома.

Определение ставок налога включает в себя выявление минимальных и максимальных ставок, которые обеспечат справедливое и эффективное налогообложение. Госучреждения должны также оценивать возможные налоговые льготы и стимулы для предприятий, которые регулярно вносят налоговые платежи, соблюдают правила и придерживаются экологических стандартов.

Определение ставок налога должно проводиться с учетом прозрачности и консультаций с представителями отрасли. Государственные учреждения должны устанавливать четкие правила налогообложения и обеспечивать их исполнение. Также они должны контролировать соблюдение налогоплательщиками установленных ставок и своевременную уплату налогов. В случае нарушений ставок налога, соответствующие меры должны быть предусмотрены в правилах и законодательстве.

Способы определения прибыли с металлолома: методы и подходы

1. Оценка рыночной стоимости металлолома. Один из наиболее распространенных способов определения прибыли с металлолома - это оценка его рыночной стоимости. Для этого проводится анализ текущих цен на рынке металлолома, учитываются особенности конкретного вида металла, его качество и состояние. Полученная рыночная стоимость металлолома является основой для определения прибыли.

2. Учет затрат на сбор, транспортировку и переработку металлолома. Помимо рыночной стоимости металлолома, при определении прибыли необходимо учитывать затраты на сбор, транспортировку и переработку металлолома. Эти затраты могут включать расходы на аренду транспорта, оплату труда работников, энергозатраты и т.д. Учет этих затрат позволяет определить истинную прибыль с металлолома.

3. Анализ экономической эффективности. Для определения прибыли с металлолома можно также использовать анализ экономической эффективности. Этот подход предполагает оценку доходов и расходов, связанных с деятельностью по сбору и переработке металлолома. Анализ проводится путем сравнения полученных доходов с затратами, а также с учетом прогнозируемых изменений на рынке металлолома.

4. Система учета и отчетности. Для эффективного определения прибыли с металлолома в госучреждениях необходима разработка и внедрение системы учета и отчетности, которая будет учитывать все существенные факторы. В рамках этой системы должны быть разработаны методические рекомендации по определению прибыли, прописаны процедуры для учета затрат, проведения анализа и составления отчетности. Такая система позволит обеспечить прозрачность и надежность данных о прибыли с металлолома.

Итак, определение прибыли с металлолома осуществляется посредством оценки его рыночной стоимости, учета затрат на сбор и переработку, проведения анализа экономической эффективности и внедрения системы учета и отчетности. Эти методы и подходы позволяют достоверно определить прибыль с металлолома в госучреждениях и использовать эту информацию для планирования и управления деятельностью.

Учет и отчетность по налогу на прибыль с металлолома

Для госучреждений, занимающихся сбором и переработкой металлолома, осуществление учета и предоставление отчетности по налогу на прибыль является обязательной процедурой.

В соответствии с действующим законодательством, организации, осуществляющие деятельность по сбору и переработке металлолома, подлежат облаганию налогом на прибыль. Для осуществления учета и расчета налоговой базы необходимо вести документацию, отражающую движение металлолома и финансовые операции.

В учетной политике госучреждения, занимающегося сбором и переработкой металлолома, следует предусмотреть отдельный раздел, посвященный учету и отчетности по налогу на прибыль. В этом разделе должны быть описаны процедуры учета и основные принципы расчета налоговой базы.

Особое внимание следует уделить учету доходов и расходов, связанных с деятельностью по сбору и переработке металлолома. В документации необходимо детально фиксировать все поступления и расходы, связанные с этой деятельностью, а также проводить своевременную инвентаризацию основных и оборотных средств.

Отчетность по налогу на прибыль с металлолома должна представляться в сроки, установленные налоговым законодательством. Кроме того, госучреждение должно иметь возможность предоставить соответствующие документы и отчеты налоговым органам при их запросе. Будущее государственное обращение с металлоломом во многом будет зависеть от качества ведения учета и отчетности по налогу на прибыль.

Контроль и проверка платежей налога со стороны госучреждений

Госучреждения имеют основную обязанность контролировать и проверять платежи налога на прибыль с металлолома, соблюдение которого является важным аспектом финансовой устойчивости страны. Для выполнения этой задачи они должны следить за тем, чтобы все предприятия и организации, занимающиеся продажей и переработкой металлолома, своевременно и корректно уплачивали налог.

Госучреждения используют различные методы и инструменты для контроля и проверки платежей налога. Они могут проводить регулярные аудиты, в том числе плановые и внеплановые, чтобы убедиться в правильности расчетов и уплаты налога. При проверках госучреждения анализируют финансовую отчетность предприятий, ведут перекрестные проверки данных и проводят комплексные анализы финансовой деятельности.

В случае выявления нарушений или неправильно определенной суммы налоговых платежей, госучреждения могут применять санкции и штрафы. Зачастую введение таких мер стимулирует предприятия к соблюдению налогового законодательства и своевременной уплате налога. Помимо этого, госучреждения могут проводить информационную работу, освещающую правила и процедуры, связанные с уплатой налога с металлолома, чтобы предприятия были более информированы и ориентировались на правильное исполнение налоговых обязательств.

Таким образом, контроль и проверка платежей налога со стороны госучреждений являются важным инструментом для обеспечения соблюдения налогового законодательства и финансовой устойчивости страны. Регулярные аудиты и ввод санкций за нарушения налоговых обязательств помогают повысить дисциплину налогоплательщиков и обеспечить стабильный доход от налога на прибыль с металлолома.

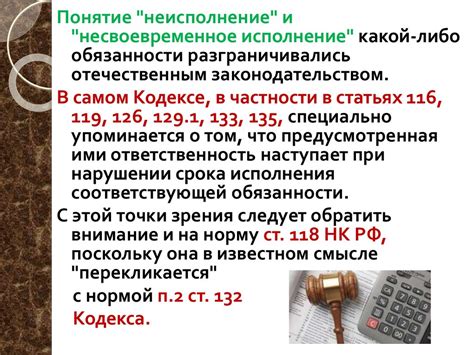

Ответственность за нарушение обязанностей по налогообложению металлолома

Госучреждения, занимающиеся переработкой и продажей металлолома, несут особую ответственность за соблюдение обязанностей по налогообложению. В случае нарушения данных обязанностей, они подлежат наказанию согласно действующему законодательству.

Во-первых, госучреждения, продавая металлолом, обязаны правильно оформлять документацию и уплачивать налог на прибыль. Нарушение этих обязанностей ведет к привлечению к ответственности со стороны налоговых органов и возможным санкциям, включая штрафы и уплату неуплаченных налогов с задержкой.

Во-вторых, госучреждения должны поддерживать и хранить качественную отчетность, включая данные о прибыли от продажи металлолома, расходах и налоговых платежах. Несоблюдение этих обязанностей может привести к административным или уголовным санкциям, а также привлечению к ответственности руководителей организации.

В-третьих, госучреждения обязаны соблюдать принципы учета и отражения данных о металлоломе в бухгалтерской отчетности. Неисправность или несоответствие учетной системы таким требованиям также может привести к привлечению к ответственности и потере репутации организации.

В целом, ответственность за нарушение обязанностей по налогообложению металлолома ложится на госучреждения, и в случае нарушений могут быть приняты меры вплоть до прекращения их деятельности. Правильное и своевременное исполнение обязанностей по налогообложению является важным аспектом для госучреждений, ведь это способствует развитию и укреплению финансовой стабильности страны в целом.

Вопрос-ответ

Какие госучреждения обязаны платить налог на прибыль с металлолома?

Госучреждения, включая государственные предприятия и органы местного самоуправления, обязаны платить налог на прибыль с металлолома.

Каков размер налога на прибыль с металлолома?

Размер налога на прибыль с металлолома составляет 18% от полученной прибыли от продажи металлолома.